ふるさと納税を使う気はあるけど"所得控除?上限額?わけわからーん"ってなりませんか?

私も最初はそうでした。

1回利用しちゃえば理解できるけど失敗が怖くてなかなか踏み出せない。

そんなふるさと納税初心者向けに仕組みをわかりやすく解説します。

【もくじ】

ふるさと納税に節税効果はない

ふるさと納税の制度はあなたが応援したい自治体に寄附する制度です。

ではその寄附金はどこからやってくるのでしょう?

ズバリあなたが翌年に支払う税金で寄附をします。

つまり、ふるさと納税は税金の前払いを使って私たち納税者が納税先を選べる制度ということです。

もちろん支払う税金額はかわりませんから節税効果はありません。

わかりやすい税金、寄附金の流れ

では私たちはどのようにして税金を支払い、寄附をしたらどうなるのか。

年収500万円のモデルで紹介します。

まずは何もしていない会社員の納税をご覧ください。

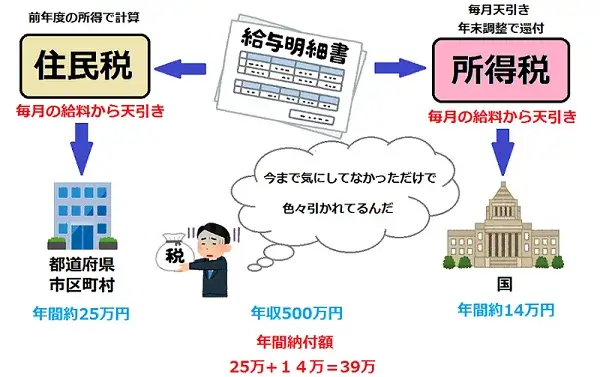

通常の納税

会社員は給料から自動的に住民税と所得税が天引きされています。

給料明細書に納税額の記載があるはずです。

年収500万円はざっくりですが年間で住民税25万円、所得税14万円の合計39万円を納付しています。

次にふるさと納税を利用して違う自治体に納税したらどうなるかを見てみましょう。

4万円を寄附すると住民税3.6万円控除、所得税から2千円が還付されます。

計3.8万円が控除や還付で相殺されます。

では残り2千円はどうなった?

それはふるさと納税の参加料です。

制度を利用するルールに"実費2,000円"があります。

年間を通して2,000円であり、寄附するたびにかかる費用ではありません。

失敗しない3つのキーポイント

- 納税者は控除や還付が受けられる

- 寄附には上限額がある

- 実費2,000円がかかる

納税者は控除や還付が受けられる

寄附者や支払い名義は必ず納税者にしてください。

じゃないと控除や還付が受けられません。

もちろん無収入の専業主婦、学生、無職でも制度を利用できます。

しかし全額自腹となります。

納税者のラインは年間所得130万円。

正社員の共働きであれば夫、妻それぞれ控除・還付を受けられるでしょう。

ただし年間所得130万円以上であったも低所得で納税額が少なければ控除や還付を受けられないことがあるので注意してください。

寄附には上限額がある

この制度は高所得であるほど寄附上限額が高くなります。

ふるさと納税の期間は1月1日から12月31日の1年間。

この期間中の所得、家族構成、その他控除や還付額などによって上限額は毎年変動します。

自分で計算するのは大変なのでおすすめ試算サイトのリンクを貼っておきますね。

おすすめサイト

MMI Group ふるさと納税上限額シミュレーション(外部サイト)

このサイトでは源泉徴収票または確定申告用紙AかBをそのまま入力するだけで上限額を計算してくれます。

源泉徴収票は12月の給料が確定した後にもらえるのが一般的です。

多くは12月中旬すぎになるでしょうね。

もっと早く手元に欲しいですが年内の最終給料が確定しないと源泉徴収票は作れません。

なので今年分で使うなら最終チェックって感じになると思います。

昨年と所得が変わらないようであれば昨年の源泉徴収票を元にシミュレーションするのもありです。

寄附額の目安がなんとなく把握できますから。

実費2,000円がかかる

国が決めたルールです。

「参加費が必要」くらいの認識でいてください。

2,000円が発生するのは1年間で1度きり。

ひとつの自治体に寄附しても、5つの自治体に寄附しても同じ2,000円です。

制度のメリット・デメリット

- 自治体の特産物やサービス次第で良くも悪くもなる制度

ぶっちゃけ良い、悪いの両方がある制度です。

"都市部との地域格差を是正する"という目的で作られたふるさと納税。

人口が多いほど税収が多く、格差ができるからふるさと納税で分配させるようになったわけです。

これが凶とでるか吉とでるかは自治体の魅力次第です。

良いところは3点あります。

1つ目のメリットは自分の好きな自治体に納税できること。

勝手に天引きされて何に使われているかわからないよりも自身で使い道を選択したほうが社会貢献している気になれます。

2つ目が税収が増える可能性があること。

過疎化した自治体であっても魅力的な特産物やサービスがあればよそからの税収が見込めます。

3つ目に自治体のPRができること。

返礼品を通して寄附先の魅力を知ってもらう宣伝ができます。

その地に行かなくても「美味しいものがあるんだ」とか「こんな旅館や観光地があるんだ」といった体験をしてもらう。

そして実際に遊びに来てもらうきっかけにもなるでしょう。

しかし住んでいる自治体に魅力がなく、寄附されない上に住民はよその自治体に寄附をするのが続いたら?

自治体税収の約30~40%が住民税です。

税収が減って公共サービスが低下すると住人が減って過疎化が進む。

そういった悪循環になりかねません。

シムシティで遊んだことがある人ならイメージしやすいと思います。

では実際はどうなってるか見てみましょう。

総務省ふるさと納税ポータルサイト「令和5年度におけるふるさと納税受入額の多い20団体」によるとTOP5は宮崎県都城市、北海道紋別市、大阪府泉佐野市、北海道白糠町、北海道別海町。

しかも10位の受入額は100億円超えとなっています。

その逆「令和6年度課税における市町村民税控除額の多い20団体」のTOP5は神奈川県横浜市、愛知県名古屋市、大阪府大阪市、神奈川県川崎市、東京都世田谷区です。

横浜市にいたっては30億円以上の税収がよその自治体へ流れています。

税収が減っている自治体の中にはHPで制度への見直しを唱えるところも。

やっぱりまんべんなく税収が増えるような制度ではありません。

自治体によっては地域への活性剤、控除が増えて寄附が少ない自治体は財政に困っています。

住んでいる自治体へ寄附はできる

住民登録のある自治体への寄附はできますし、寄附金の使い道を指定はできます。

ただし控除や還付、返礼品は受け取れません。

ふるさと納税サイトでは返礼品の詳細などに「〇〇市在住者は返礼品のお届け対象外」などの注意書きが記載されています。

ふるさと納税のやり方

ふるさと納税サイトを使い、インターネットで利用します。

スマホやパソコンがあれば簡単に申し込めますよ。

詐欺サイトに注意

寄付金額の安さに釣られたら詐欺サイトだった。

そういう事例があるので十分注意してください。

見たことや聞いたことがないサイトは詐欺である可能性があります。

怪しいなと思ったら寄附する前に「サイト名 詐欺」と検索してみましょう。

被害者がいれば口コミが出てくることがあります。

だまされないためには大手サイトを使うのが王道の対策だと思います。

多くの人に利用されている4つのふるさと納税サイトを紹介 楽天とYahoo!の特徴は普段使いのネットショッピングと同じIDで利用できることです。 「さとふる」「ふるなび」は初心者でも使いやすい、わかりやすいのが特徴です。 なお、Yahoo!ショッピングの中にも「さとふる」「ふるなび」が入っています。

ふるさと納税のために新たに会員登録する必要はありません。

使っているIDから寄附できます。

楽天ふるさと納税をチェックしてみる(外部サイト)

ヤフーのふるさと納税をチェックしてみる(外部サイト)

ふるさと納税制度に特化したサイトですからかみくだいた説明や丁寧なサポートシステムがあります。

それでもわからないことがあれば気軽に問い合わせましょう。

ヤフー会員はヤフーのふるさと納税を経由すると既存のIDで寄附することができます。

さとふるをチェックしてみる(外部サイト)

ふるなびをチェックしてみる(外部サイト)

サイト名 参加自治体数 掲載返礼品数 特徴 楽天ふるさと納税 約1,700 50万点以上 楽天会員は新規登録不要 Yahoo!ショッピング 約1,700 78万点以上 Yahoo!会員は新規登録不要 さとふる 約1,300 68万点以上 説明やサポートが充実

ヤフーのふるさと納税から利用可ふるなび 約1,400 47万点以上

ワンストップ特例制度が簡単

申告方法は確定申告とワンストップ特例制度の2通りがあります。

自営業やフリーランスなら確定申告。

会社員はワンストップ特例制度での申告がおすすめです。

自営業は毎年確定申告をしているはずなのでふるさと納税の申告もまとめましょう。

一方、会社員は株や不動産を売買したときくらいしか確定申告はしません。

だから会社員には簡単で自宅からでもできるワンストップ特例制度での申告がおすすめです。

ワンストップ特例制度は所得税の還付がないかわりに住民税控除に合算されます。

金銭的に損することはありません。

申告方法による違い

| 確定申告 | ワンストップ 特例制度 | |

|---|---|---|

| 申告場所 | 税務署 | 自宅 |

| 期間 | 翌年2月16日~3月15日 | 毎年12月31日必着 |

| 住民税控除 | あり | あり |

| 所得税還付 | あり | 住民税控除へ合算 |

正直、まだ理解しきれてなくても1回利用したほうが理解できます。

私は初めて制度を利用したときは少額の寄附でした。

まず最初は慣れること、慣れるためには利用してみることです。

いろんな自治体を応援してみてください。

ではまた。